La pandémie a accéléré les changements dans la distribution, ce qui a des conséquences majeures pour l’immobilier logistique. Dans ce sixième volet, nous évoquons une nouvelle fois le ratio entre le taux d’utilisation du e-commerce et celui des commerces traditionnels, nous examinons les modèles de supply chain des commerces les plus touchés, et nous fournissons des données actualisées à mi-trimestre de l’utilisation et de l’activité aux États-Unis. Les résultats de ces trois analyses renforcent la dynamique de l’immobilier logistique pendant la phase de reprise de la pandémie.

Introduction

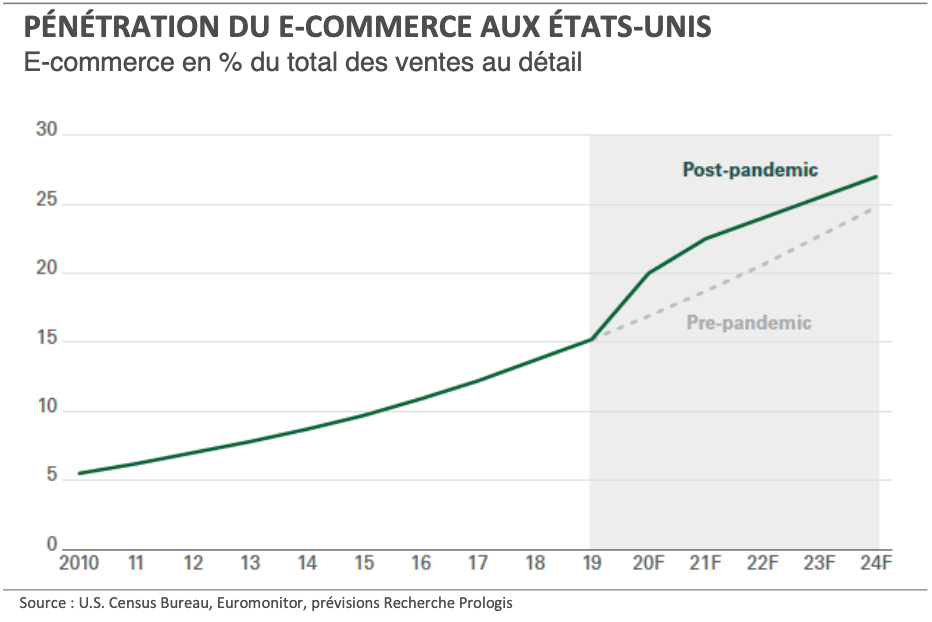

- La pandémie a accéléré les transformations dans la distribution. La pénétration du e-commerce s’est élevée à plus de 25 % aux États-Unis en avril 2020 alors qu’elle n’était que de 15 % fin 20191, une croissance forte qui se serait effectuée en quelques années en temps normal. Le département recherche Prologis prévoit un taux de pénétration de 20 % pour l’ensemble de l’année 2020, alors que les prévisions pré pandémie le plaçaient à environ 16,9 %.

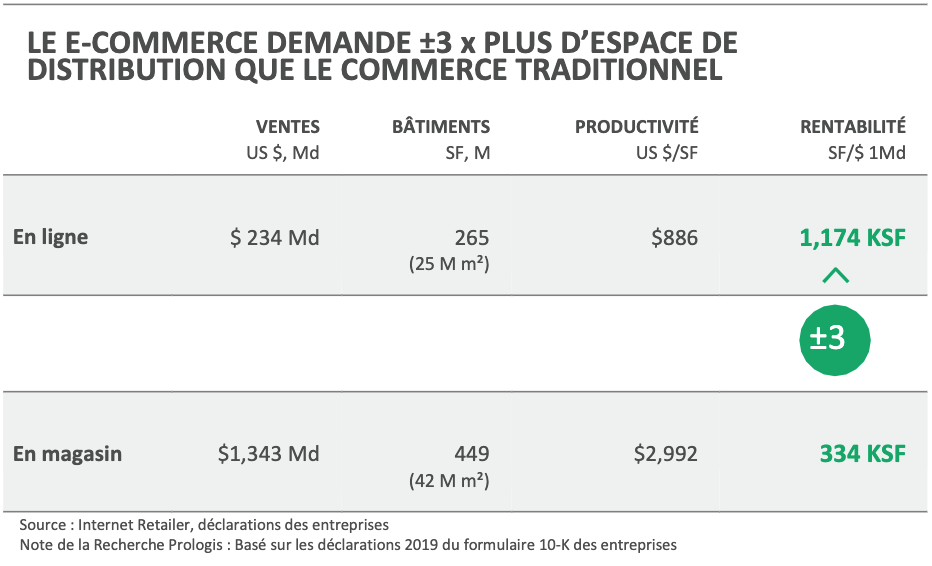

- Le e-commerce demande au moins 3 fois plus d’espace logistique que les commerces traditionnels, selon les données 2019. La persistance de ce ratio élevé confirme la nécessité de disposer d’espaces supplémentaires pour la mise en œuvre du e-fulfilment, notamment si le e-commerce conserve les gains de part de marché gagnés pendant la phase de confinement.

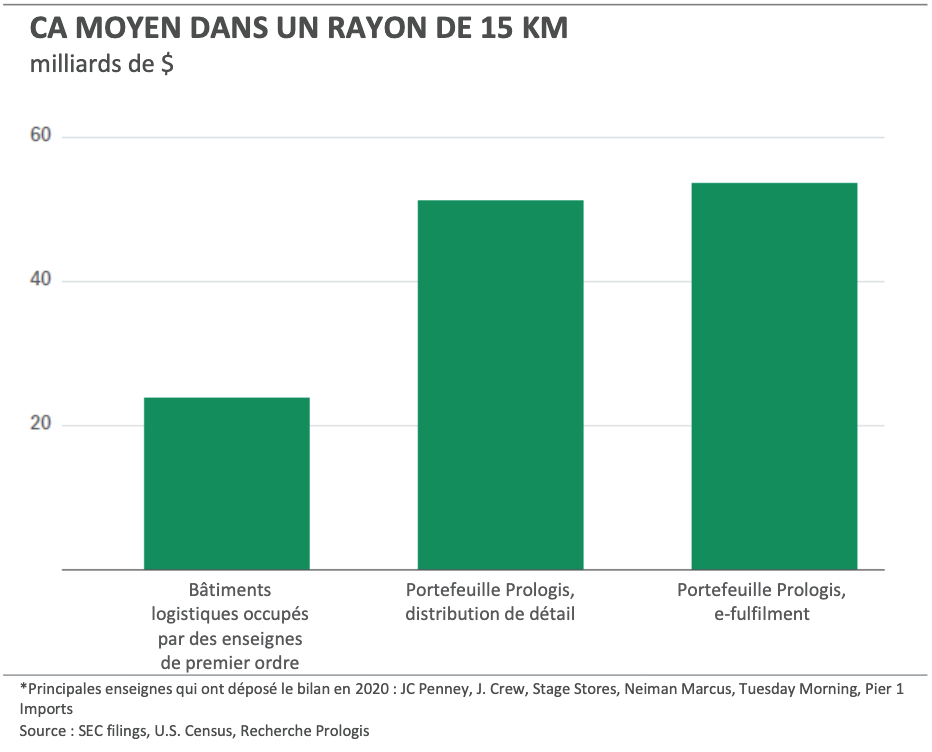

- Les enseignes qui se sont récemment déclarées en faillite2 représentent une faible part de la demande logistique, et leurs centres de distribution sont situés loin des centres de population. L’ensemble de ces enseignes totalisent seulement 20 points de base (pb) d’occupation du marché de l’immobilier logistique aux États-Unis.

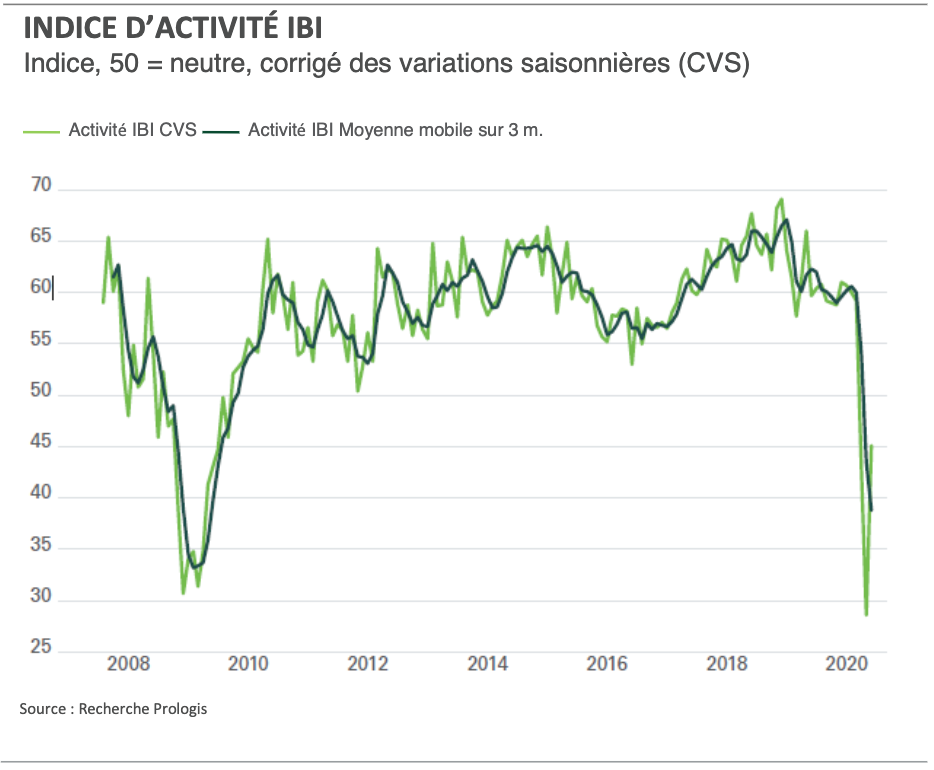

- L’activité globale se maintient puisque l’Indice d’activité de Prologis (IBITM) a bondi de 16 pts par rapport au creux du mois d’avril. À l’instar de nombreux indicateurs de la demande, l’indice IBITM aux États-Unis a atteint les 45 pts sur la période du 21 au 26 mai 2020, en augmentation par rapport au point bas record enregistré en avril (29 pts).

Les Ventes du E-Commerce Nécessitent au Moins Trois Fois Plus de Surface Logistique que les Commerces Traditionnels

Le e-fulfilment de la chaine logistique a suivi le rythme de croissance rapide des ventes en ligne. Notre étude portant sur les 30 plus grandes enseignes a révélé une croissance de 9 % de l’impact logistique en 2019, alors qu’il était plutôt de 6 ou 7 % durant les 5 années précédentes, dans la mesure où les entreprises ont continué à s’adapter aux volumes croissants du e-commerce3. Au cours de l’année 2019, les ventes en ligne ont exigé plus de 3x plus de surfaces logistiques que le commerce traditionnel. Traiter une commande en ligne demande plus d’espace logistique dans la mesure où 100 % des stocks se trouvent dans des entrepôts (et non stockés sur des étagères), ce qui permet une offre plus variée, des niveaux de stock plus affinés, des opérations d’expédition qui demandent beaucoup d’espace, et des activités additionnelles comme la gestion des retours.

La croissance des ventes en ligne va nécessiter de nouveaux investissements dans des capacités de e-fulfilment. Le rapport d’intensité d’utilisation entre le e-commerce et le commerce traditionnel s’est maintenu entre 3 et 3,5 durant les 5 dernières années, contrairement à la baisse anticipée à mesure que les opérations de e-fulfilment s’intensifiaient. La stabilité du ratio suggère que les chaînes logistiques n’étaient pas encore optimisées pour l’équilibre futur des canaux de vente en ligne/en magasin avant la pandémie. Les taux de pénétration du e-commerce ont alors augmenté, plus vite durant les 4 premiers mois de 2020 que lors de la précédente décennie, boostée par l’économie de confinement. Dans la perspective de l’ère post-pandémie, la demande de chaînes d’approvisionnement résilientes augmentera probablement l’intensité d’utilisation tant pour le commerce électronique que pour le commerce traditionnel, tandis que les besoins toujours plus importants d’espace dédié au e-commerce confortent nos anticipations de forte demande, comme indiqué dans notre précédent volet sur le Covid-19 et l’immobilier logistique.

Les Perturbations que Connaissent Les Commerces Traditionnels ne Devraient pas Avoir D’impact sur L’offre et La Demande de Logistique

Les grandes enseignes qui ont annoncé leur faillite en 20204 représentent moins de 20 pb de l’occupation totale du marché de l’immobilier logistique américain. Si la faillite n’implique pas nécessairement l’arrêt des opérations, et même si toutes les surfaces occupées devaient se libérer, cela aurait un impact très limité sur l’offre logistique disponible. L’immobilier logistique se caractérise notamment par le large éventail de secteurs qui occupent les surfaces : commerce, grossistes, fabricants et prestataires de services. Le commerce représente environ 40 % de la demande d’immobilier logistique. Au sein de cette catégorie, le commerce traditionnel représente environ 60 à 70 % tandis que le e-commerce représente 30-40 %. L’avancée du e-commerce ne génère pas seulement un accroissement de la demande sur le segment global du commerce, elle booste l’activité de segments B2B de la demande logistique, comme les expéditions de colis et la fourniture de papier et d’emballages.

Les commerces traditionnels occupent des surfaces logistiques générant un revenu environ deux fois inférieur à la moyenne des revenus des entreprises du portefeuille de Prologis5. La stratégie d’emplacement de Prologis vise l’accès aux consommateurs. Une étude révèle qu’un bâtiment moyen Prologis aux États-Unis génère deux fois plus de chiffres d’affaires dans un rayon de 15 km que des bâtiments logistiques occupés par des commerces déclarés récemment en faillite, qui se trouvent généralement dans des emplacements moins peuplés, peu adaptés à un réapprovisionnement rapide ou à une livraison directe du consommateur. La plupart avaient un réseau d’approvisionnement centralisé, composé uniquement de structures de taille moyenne à grande ; la taille moyenne étant d’environ 600 000 pieds carrés (55 000 m²). Ce schéma contraste avec celui récent d’enseignes en pleine expansion qui migrent vers des réseaux plus proches des centres de consommation, et qui louent des bâtiments de type City Distribution et Last Touch®.

L’activité et L’utilisation en Nette Amélioration au Mois de Mai

L’indice IBITM de Prologis (Industrial Business Indicator) est remonté au mois de mai à 45,1, loin de son indice historique le plus bas de 25,8 en avril. Bien que cela suggère toujours une diminution cohérente de l’activité au sein des entrepôts, avec la légère récession (les chiffres supérieurs à 50 indiquent une croissance), cette nette amélioration indique également que le ralentissement de la demande d’immobilier logistique est probablement de courte durée. Reflet de la demande continue d’entrepôts, les demandes de location ont augmenté d’environ 5,4 % d’une année sur l’autre en avril et mai au sein du portefeuille Prologis, ajusté en fonction de la taille.

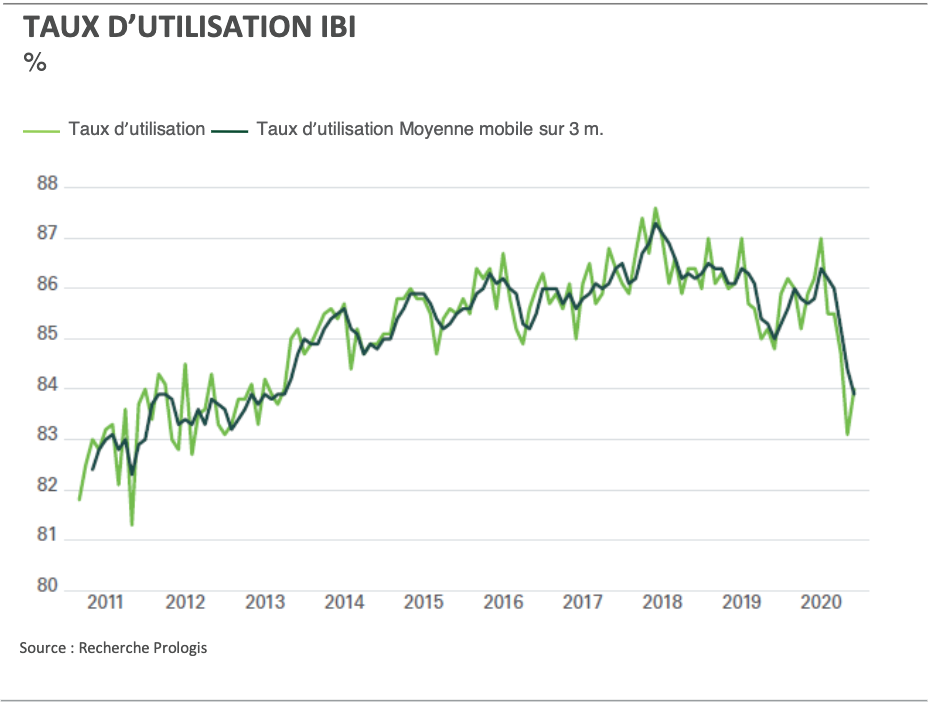

Le taux d’utilisation des surfaces est monté à 84,0 % alors qu’il était à 83,1 % en avril, soit 90 pb de plus mais toujours environ 150 pb en dessous du niveau précovid. L’amélioration de l’activité économique d’une partie des clients et la constitution de stocks pour ceux dont les volets sont toujours baissés, exercent probablement une pression à la hausse sur ce taux, même si l’activité est en nette baisse. S’inscrivant dans cette tendance, les clients de retail affichent le taux d’utilisation le plus élevé, avec 84,6 % en mai.

La plupart des clients ont adapté leur fonctionnement aux COVID-19. Deux tiers environ des sondés ont mis en place des mesures de sécurité opérationnelles, comme la rotation des salariés, et environ 5 % ont déclaré avoir suspendu leur activité. Ces deux catégories d’entreprise affichent un IBITM en dessous de 40. Toutefois, pour les 28 % restants, qui indiquent avoir poursuivi leur activité normalement, l’indice s’élève en moyenne à 60. Parmi les principaux secteurs clients, celui du transport a déclaré le niveau d’activité le plus élevé, tandis que les sondés des secteurs liés aux services ont continué à avoir le niveau d’activité le plus faible en mai. La plupart des opérations ayant repris, un taux d’utilisation élevé et une activité qui s’améliore, le recouvrement des loyers — plus de 95 % du taux habituel – était supérieur en mai pour les biens logistiques par rapport à tous les autres types de biens.

Conclusion

Les clients ne disposent que d’une petite fenêtre pour profiter de meilleures conditions sur le marché de l’immobilier logistique. Une reprise de l’IBI indique un retour rapide à la croissance pour les utilisateurs de logistique, et le commerce électronique devrait rester essentiel à la génération de revenus, même après le déconfinement. Pendant que la destruction créatrice continue dans le secteur du commerce, les marques et opérateurs qui perdent des parts de marché et qui se trouvent sous-exposés à l'immobilier logistique - en particuler dans les localisations les plus prisées - auront du mal à maintenir leur chiffre d'affaire.

Notes de fin

Déclarations prospectives

Le présent communiqué ne doit pas être lu comme une proposition commerciale ou une sollicitation en vue de l’acquisition de valeurs mobilières. Ce communiqué ne requiert aucune action. Il est destiné à informer les clients de Prologis.

Ce rapport est fondé, en partie, sur des informations publiques que nous jugeons fiables, mais que nous ne qualifions pas d’exactes ou d’exhaustives, et elles ne doivent pas être prises comme telles. L’exactitude ou l’exhaustivité de ces informations ne sont pas déclarées. Les opinions exprimées sont nos opinions à la date apparaissant sur ce rapport uniquement. Prologis décline toute responsabilité relative à ce rapport, y compris, sans limitation, toute déclaration ou garantie exprimée ou induite, toute erreur ou omission contenues ou non dans ce rapport.

Toute estimation, projection ou prévision du présent rapport doivent être considérées comme des déclarations prospectives. Les attentes exprimées à travers ces déclarations prospectives nous semblent raisonnables. Nous ne pouvons toutefois pas garantir que ces déclarations prospectives se révèleront exactes.

Ces estimations sont sujettes à des risques connus et inconnus, à des incertitudes et à d’autres facteurs qui pourraient faire en sorte que les résultats réels diffèrent sensiblement des résultats prévus. Ces déclarations prospectives ne sont valables qu’à la date du présent communiqué. Nous déclinons expressément toute obligation ou tout engagement de mettre à jour ou de réviser toute déclaration prospective contenue dans le présent document afin de refléter tout changement dans nos prévisions ou tout changement de circonstances sur lesquelles cette déclaration serait fondée.

La recherche Prologis

Le département de recherche de Prologis étudie les tendances fondamentales et d’investissement ainsi que les besoins des clients Prologis afin d’identifier les opportunités et d’éviter les risques sur les quatre continents. Outre la publication de livres blancs et autres rapports de recherche, il participe aux décisions d’investissement et aux initiatives stratégiques à long terme.

Prologis publie des études sur les dynamiques de marché qui impact ses clients, y compris les enjeux et changements au niveau mondial de la supply chain, pour logistique et l’immobilier.

L’équipe de recherche Prologis travaille en collaboration avec tous les autres services de l’entreprise pour contribuer à conquérir de nouveaux marchés, à favoriser son expansion, ses acquisitions et ses stratégies de développement.

À propos de Prologis

Prologis Inc. est leader mondial de l’immobilier logistique agissant sur des marchés très fermés, à forte croissance. Au 31 mars 2020, Prologis possède ou détient des parts, dans des propriétés immobilières achevées ou en développement, pleinement ou conjointement, qui s’élèvent à environ 90 millions de mètres carrés dans 19 pays.

Prologis loue des entrepôts logistiques modernes à environ 5 500 clients variés répartis dans deux grandes catégories : le B2B et la vente/en ligne.